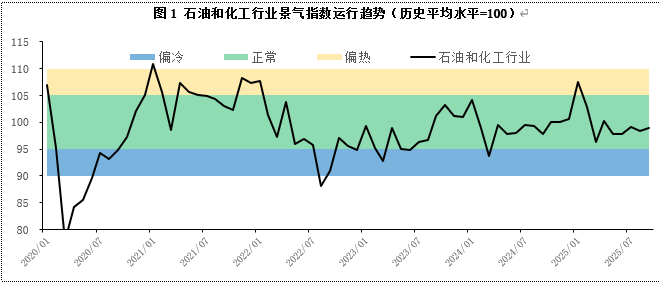

2025年9月,石油和化工行业景气指数为98.95,环比回升0.52个百分点,呈现温和回升态势。OPEC+增产加之全球制造业疲软,原油市场供强需弱格局持续,原油价格延续弱势,石化行业成本压力持续趋缓。此外,受国内“金九银十”旺季需求的拉动,石化行业整体生产热度及库存周转率有所改善,景气指数呈现回升态势。国际方面,美联储降息释放流动性,逐步宽松的货币政策或为全球石化行业需求回暖带来有力支撑。

一、石油和化工行业景气概况

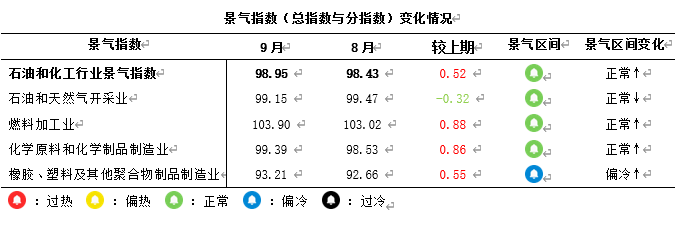

2025年9月,石油和化工行业景气指数为98.95,环比回升0.52个百分点,呈温和复苏态势。9月,国际原油月均价格振荡下行,但由于下游需求有限,石油和天然气开采业“价跌利缩”局面未有改善,生产热度及库存周转率下降,景气指数环比下降0.32个百分点。受益于原油价格持续下行,燃料加工业成本压力进一步缓解,成本利润率增加;加之9月消费旺季带动了汽柴油消费,开工率较高带动生产热度回升,产销顺畅,库存周转率保持高位,行业呈现“量利双升”的良性态势,景气指数环比上涨0.88个百分点。受9月消费旺季的带动,化学原料和化学制品制造业开工率提升,生产热度回升,前期高价原料库存逐步消化,成本利润率有所改善;同时,备货意愿较前期增强,带动产成品去库加快,库存周转率上升,行业由“被动累库”转向“主动去库”,景气指数环比上涨0.86个百分点。在政策预期与季节性需求带动下,橡胶、塑料及其他聚合物制品制造企业的生产热度有所回升,原料成本的下降使行业成本利润率改善,景气指数环比上涨0.55个百分点。然而,随着一年一度的“双十一”促销活动即将来临,9月消费者存在一定观望情绪,导致产成品去库缓慢、库存周转率下降,橡胶、塑料及其他聚合物制品制造业仍面临“生产增、销售弱”的结构性压力。

从国内的宏观经济数据来看,9月PMI为49.8%,环比上升0.4个百分点,制造业景气继续改善;生产指数为51.9%,环比上升0.2个百分点,表明制造业生产扩张加快;新订单指数为49.7%,环比上升0.2个百分点,表明制造业市场需求继续改善。

二、热点分析及未来展望

1.美联储降息25个基点

美东时间9月17日,美联储宣布降息25个基点,将联邦基金利率目标区间下调至4%-4.25%,美联储降息通过美元汇率与市场情绪影响全球大宗商品市场。一方面,降息将导致美元指数走弱,对持有其他货币的购买者而言,以美元计价的原油等大宗商品购买成本下降,从而有望提振需求和价格。另一方面,宽松的货币政策旨在刺激经济,增强市场对全球经济前景的乐观预期,而经济向好的预期将刺激石化行业需求。

2.原油供强需弱,价格继续承压

2025年9月,国际原油市场延续了供过于求的基本面,均价进一步下降。供应端,根据8月初达成的协议,OPEC+自9月起正式执行日均54.7万桶的增产计划,数据显示,主要产油国如沙特、俄罗斯的出口量在9月均出现环比增长,全球原油实际供应量稳步提升。此外,非OPEC+国家的产量,尤其是美国页岩油,在钻井效率提高的情况下保持了较好的韧性,进一步增加了供应端的宽松预期。需求侧,多项指标表现疲软。首先,美国夏季驾驶旺季在9月初劳工节后正式结束,汽油消费量从季节性高峰回落,对原油需求的直接拉动减弱。其次,从全球主要经济体的制造业PMI来看,9月美国制造业PMI为49.1%、欧元区为49.8%、中国为49.8%、日本为48.5%,均处于荣枯线以下,反映全球制造业景气仍有待改善。短期内,若无重大事件发生,在供强需弱的格局下,原油价格预计将维持弱势振荡,上行空间有限。

3.石油和化工行业景气展望

10月,原油价格预计继续弱势运行,石化行业成本端压力暂缓。对于石化行业而言,成本压力的持续缓解是较为积极的信号,特别是对于处在产业链中下游的化学原料及化学制品制造业和橡胶、塑料及其他聚合物制品制造业,前期高价原料库存逐步被消化,较低的原油价格将有助于改善其成本利润率,缓解“量升利降”的困境。然而,行业景气度能否持续回升,仍要看10月的消费情况。若需求能够持续释放,尤其是家电、汽车、纺织等终端领域形成有效的补库,则中下游的销量与利润有望得到有效改善。综上所述,预计10月石油和化工行业景气指数有望延续温和回升的态势。

请输入验证码